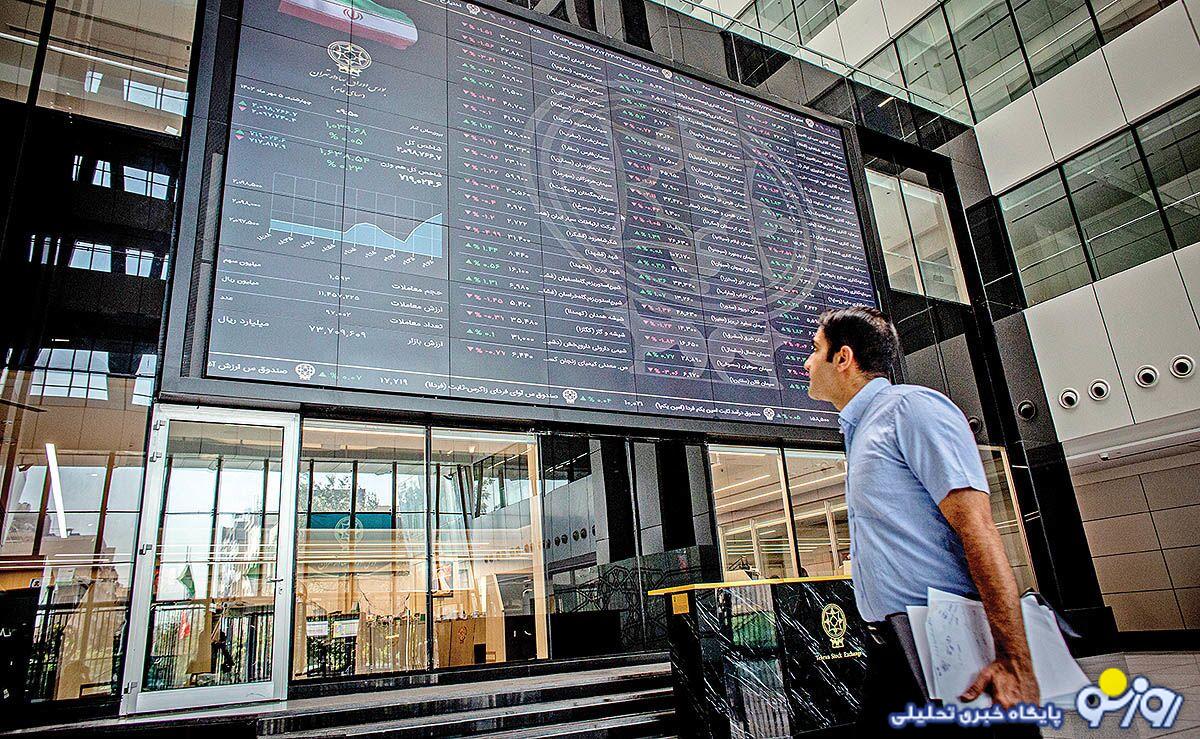

عقبنشینی 10درصدی شاخص کل سهام در یک ماه اخیر چگونه رقم خورد؟

«جهان صنعت » – بورس تهران که مدتهاست فضای رکودی و کمرمقی را تجربه میکند، پس از انتخابات ریاستجمهوری و باوجود خوشبینیهای شکلگرفته بعد از روی کار آمدن مسعود پزشکیان به عنوان رییس دولت چهاردهم، بر خلاف انتظار روزهای خوشایندی را تجربه نکرد. شاخص کل بورس فقط دو روز پس از اعلام نتایج با رشد همراه شد و پس از آن روندی کاهشی در پیش گرفت که ماحصل آن افت بیش از 10درصدی نماگر اصلی بازار سهام، ترک کردن کانال 2میلیون واحدی بعد از 280روز و رکود عمیق معاملاتی در 24روز معاملاتی گذشته بود. سرمایهگذاران حقیقی نیز در این مدت خروج پول حدود 8همتی را رقم زدند و ارزش معاملات خرد سهام نیز نسبت به میانگین معاملات سال جاری نصف شد و به کمتر از 2هزار میلیارد تومان نزول کرد اما دلیل ریزش قیمتها در بازار سهام بعد از انتخابات چیست؟ متهم کیست؟ برای خروج بورس از این شرایط رکودی چه باید کرد؟

شناسایی دو گروه متهم در دوره رکودی بورس

این روزهای سرمایهگذاران از عوامل مختلفی برای توضیح رکود و سردی معاملاتی بازار سهام در یکماه گذشته نام میبرند. برخی به عواملی اشاره دارند که مستقیما سود بنگاههای بورسی را هدف قرار داده و با کاهش جذابیت سرمایهگذاری و اثر فزاینده در تضعیف قدرت سودسازی شرکتها، حتی بسیاری از صنایع را به سمت ثبت زیان در صورتهای مالی سوق داده و برخی دیگر نیز از متهمانی نام میبرند که با افزایش هزینه فرصت و ریسک سرمایهگذاری، ارزشگذاری بازار سرمایه را هدف قرار داده است اما متهم اصلی ریزش 10درصدی شاخص کل بورس تهران در یک ماه اخیر کیست؟

تهدید سود بنگاههای بــورســی با سه خطا

بورس تهران و سرمایهگذاران این بازار سالهاست که با چالشهایی نظیر قیمتگذاری دستوری، شکاف ارزی و ناترازی انرژی دست به گریبانند؛ چالشهایی که البته مربوط به دیروز و امروز نیست ندارد و مدتهاست به صورت مستقیم سودسازی شرکتها را تحت تاثیر قرار داده است.

قیمتگذاری دستوری: اقتصاد ایران و بازار سرمایه در نیمقرن اخیر همواره در گیرودار معضلی به نام قیمتگذاری دستوری بوده است؛ چالشی که با هدایت سود از تولید به جیب واسطهها و دلالان حتی برخی صنایع بورسی را به سمت زیان سوق داده است. جایی که آمارها نشان میدهند حاشیه سود خالص صنایع بورسی از حدود 30درصد در پایان سال 99 حالا به کمتر از 13درصد کاهش یافته است. این چالش حالا خود به یکی از مهمترین عوامل جاماندگی بورس از رقبای خود در بازارهای سفتهبازی تبدیل شده است.

شکاف ارزی: یکی دیگر از دلایل مهم جاماندن قیمتها در بازار سهام نسبت به سایر کلاسهای دارایی طی سالهای اخیر، عدم رشد دلار صنایع بورسی همگام با نرخ دلار در بازار آزاد است. به عبارتی شکاف قابل توجه 34درصدی میان نرخ دلار دستوری که شرکتهای بزرگ بورسی مجبور به فروش ارزهای خود با آن قیمت هستند با بازار آزاد و توزیع رانت از محل نرخهای ارز چندگانه از دیگر موانع رونق بازار سهام بوده و همانند قیمتگذاری دستوری سود را از تولید به جیب دلالان منتقل کرده است.

ناترازی انرژی: تعطیلی واحدهای تولیدی در تابستان و زمستان ماحصل ناترازی جدی در بخش انرژی است. معضلی که در فصل گرم سال با قطعی برق و در فصل سرد سال با قطعی گاز بروز کرده و بازار سرمایه را نیز متاثر میکند. بررسیها نشان میدهد متوسط تولید ماهانه پتروشیمیهای اوره و متانولی در ۴ماه سرد سال (آبان تا بهمن)، ۱۸درصد پایینتر از متوسط ۸ماه دیگر سال بوده است. کاهش ماهانه حدود ۷۰هزار تنی تولید پتروشیمیهای مذکور در سال گذشته ناشی از قطعی گاز، موجب عدمالنفع 1/1میلیارد دلاری در این صنعت شده است. همچنین آمارها از افزایش فشار قطعی برق در فصول گرم سال به صنایع طی سهسال اخیر حکایت میکند. از سال ۱۳۹۶ تا ۱۳۹۹ بهطور متوسط ۱۱درصد تقاضای برق صنایع در فصول گرم سال تامین نمیشد اما در سهسال اخیر این میزان به ۳۸درصد رسیده است.

این سه چالش مهم همانطور که اشاره شد از عوامل جدی تهدیدکننده سود بنگاههای بورسی و سرمایهگذاران بازار سهام به شمار میروند اما مختص دیروز و امروز نیستند. با روی کار آمدن دولت جدید بسیاری از سرمایهگذاران تا حدودی نسبت به حذف این چالشها امیدوار شدند. تیم منتسب به دولت پزشکیان در ایام انتخابات ضمن اعلام مخالفت خود با اقتصاد دستوری به عواقب سیاست ارز چندنرخی در اقتصاد ایران اشاره داشت و حتی نشان داد به اهمیت بحران انرژی در کشور واقف است. اظهاراتی که انتظارات مثبتی میان فعالان اقتصادی و سرمایهگذاران ایجاد کرده و حالا نیز با اعلام کابینه اقتصادی پیشنهادی مسعود پزشکیان، به نظر در هیچکدام از این انتظارات مثبت یعنی حذف قیمتگذاری دستوری و تلاش برای بهبود سیاستهای ارزی و ناترازی انرژی خدشهای وارد نشده است. از این رو نمیتوان به عوامل فوقالذکر به عنوان متهمان ریزش بورس بعد از انتخابات نگریست. پس دلیل چیست؟

ارزشگذاری بورس چگونه هدف قرار گرفت؟

از عوامل تهدیدکننده سود بنگاههای بورسی که بگذریم، به مواردی میرسیم که با افزایش هزینه فرصت و ریسک سرمایهگذاری، ارزشگذاری بازار سرمایه را هدف قرار دادهاند. در این خصوص میتوان به نرخ بهره بالا، ریسکهای سیاستگذاری و ریسکهای غیراقتصادی اشاره کرد.

نرخ بهره: بسیاری حال رکود امسال بازار سرمایه را با افزایش نرخ سود اسمی آن هم همزمان با کاهش انتظارات تورمی توضیح میدهند. نرخ بهره در روزهای میانی بهار 1403 تا محدوده 38درصدی نیز صعود کرد. در این میان نرخهای تامین مالی برای شرکتها گاها از 40درصد نیز فراتر میرفت. موضوعی که به افزایش هزینه فرصت پول ناشی از نرخ بهره حقیقی بالا انجامید. این متغیر اما در روزهای پایانی خردادماه یعنی پیش از انتخابات ریاستجمهوری با فاصله گرفتن از اوجهای ثبت شده در سال جاری، به کانال 30درصدی بازگشت. انتظار برای کاهش بیشتر نرخ بهره در شرایط فعلی حتی با روی کار آمدن دولت مسعود پزشکیان وجود نداشت و حتی تغییر چندانی نیز در این نرخ ایجاد نشد. در حال حاضر میانگین نرخ سود اسناد خزانه اسلامی در مرز 30درصد قرار دارد و از این رو نمیتوان نرخ بهره را متهم ریزش 10درصدی شاخص کل بورس تهران بعد از انتخابات دانست.

ریسک سیاستگذاری: اما همسو نبودن سیاستهای اقتصادی، اخذ تصمیمات خلقالساعه، سردرگمی فعالان اقتصادی با تعدد تغییرات در دستورالعملها و مصوبات موثر بر بخش مولد اقتصاد، انتصابات و دخالتهای سلیقهای و عموما غیرکارشناسانه توسط نهادهای دولتی و عمومی در شرکتهای زیرمجموعه بخشی از ریسکهای سیاستگذاری است که سایه آن همواره بر سر بازار سهام و سرمایهگذاران سنگینی کرده و میکند. رویکردهای مطرح شده توسط افراد منتسب به دولت پزشکیان و توجه به ضرورت پیشبینیپذیر بودن تصمیمات برای سرمایهگذاران، انتظارات مثبتی را میان فعالان اقتصادی و سرمایهگذاران درخصوص کاهش ریسکهای سیاستگذاری بهوجود آورد. انتظاراتی که حتی بعد از انتشار اسامی کابینه پیشنهادی دولت چهاردهم نیز خدشهای به آن وارد نشد.

ریسکهای غیراقتصادی: طی یکماهی که از انتخابات ریاستجمهوری گذشت، شاهد افزایش سطح ریسکهای غیراقتصادی و نگرانی سرمایهگذاران و فعالان اقتصادی بودیم. تنشهای ژئوپلیتیک، تحریم و بیاعتمادی سرمایهگذاران را میتوان به عنوان ریسکهای غیراقتصادی تهدیدکننده بازار سرمایه نام برد که مستقیما ارزشگذاری بازار را هدف قرار داده است. اعتماد سرمایهگذاران بعد از اتفاقات رخداده در سال 99 خدشهدار شد. اعتمادی که بازگشت آن در کوتاهمدت کار آسانی نیست و به نظر نیازمند فراهم شدن شروط دیگر رونق بورس همچون حذف قیمتگذاری دستوری، بهینه شدن سیاستگذاریهای کلان اقتصادی، تحول در حوزه روابط بینالملل و امثال آن است. از این رو بازگشت اعتماد به بورس تهران موضوعی نبود که مورد انتظار سرمایهگذاران پس از روی کار آمدن دولت پزشکیان باشد اما درخصوص ریسکهای مربوط به روابط بینالملل شرایط متفاوت است.

با روی کار آمدن مسعود پزشکیان، انتظاراتی درخصوص کاهش سطح ریسکهای غیراقتصادی همچون تحول در حوزه روابط بینالملل و رفع نسبی تحریمها

شکل گرفت. کمتر کسی انتظار داشت این تحولات به صورت فوری و در کوتاهمدت محقق شود اما برخی اتفاقات که بخشی از آن خارج از اختیار دولت چهاردهم بود، به افزایش سطح ریسکهای غیراقتصادی منجر شد تا این عامل به اصلیترین متهم رکود بورس بعد از انتخابات تبدیل شود.

ترور شهید اسماعیل هنیه بعد از مراسم تحلیف رییسجمهور در تهران و انتظار برای واکنش ایران، از مهمترین عواملی بود که سطح ریسکها را نه فقط در ایران بلکه در کل دنیا افزایش داد و سرمایهگذاران را نگران کرد. اتفاقاتی که خارج از اختیار دولت جدید بود. در ادامه اما، با کنارهگیری محمدجواد ظریف، وزیر پیشین امور خارجه و معاون راهبردی رییسجمهور از دولت چهاردهم، انتظارات شکلگرفته درخصوص بهبود روابط بینالملل هدف قرار گرفت.

اگر بخواهیم به اثرات بازاری این افزایش ریسکها اشارهای داشته باشیم کافی است نگاهی به نسبت قیمت به درآمد آیندهنگر بورس تهران بیندازیم.P/E بورس تهران در حال حاضر در محدوده 98/4 واحدی قرار داشته که تقریبا 15درصد پایینتر از میانگین تاریخی 5/6مرتبهای آن است. اگر فرض را بر این بگیریم که با روی کار آمدن دولت مسعود پزشکیان و همراهی محمدجواد ظریف با او انتظاراتی حول احیای برجام و رفع تحریمها شکل گرفته بود، فاصله این نسبت با زمان امضای برجام به حدود 40درصد میرسد که به وضوح نشاندهنده انتظارات شکلگرفته در بازار سرمایه و دلایل ریزش قیمت سهام در روزهای گذشته است؛ اما چه باید کرد؟

راه نجات بورس از کدام مسیر میگذرد؟

بعد از تشدید ریزش قیمتها در تالار شیشهای و خروج قابل توجه سرمایه از جریان دادوستد سهام، شاهد شکلگیری مطالباتی از سوی فعالان بورسی بودیم. برخی از این مطالبات از سوی بدنه کارشناسی بازار سرمایه مطرح میشود و برخی نیز به نظر مطالباتی از جنس حمایتهای بیاثر و عموما انحرافی است.

مطالباتی همچون درخواست برای تخصیص خط اعتباری ۵۰همتی به بازار سرمایه یا تزریق پول از سوی صندوق توسعه بازار سرمایه برای حمایت از برخی سهمهای شاخصساز و مواردی از این دست که همواره از سوی کارشناسان بازار سرمایه مورد نقد قرار گرفته است. تجربیات سالیان گذشته نیز نشان میدهد این نوع حمایتها شاید برای مدت زمان کوتاه چندروزه بتواند روند ریزش قیمت سهام را متوقف کند اما هیچگاه پایدار نبوده و نمیتوان از آن به عنوان راهکاری برای جذب سرمایههای سرگردان به بازار سهام و خروج بورس از رکود

یاد کرد.

این روزها شاهد شکلگیری مطالبات دیگری نیز هستیم که از همگرایی منافع بورس و اقتصاد حکایت کرده و آن مطالبه برای حذف اقتصاد دستوری از قیمتگذاری گرفته تا از بین بردن رانت ارز چندنرخی است؛ مطالباتی که کاملا منطبق بر علم و توسعه اقتصاد بوده و به جرات میتوان گفت اصلیترین راه نجات بازار سهام از رکود است. فوریترین اقدام اما در مسیر نجات بورس کدام است؟ پیشتر به چالشهای ششگانه بورس تهران به تفصیل پرداختیم. چالشهایی که برخی به صورت مستقیم، سودآوری شرکتها را تهدید میکنند و بخشی دیگر امنیت سرمایهگذاری را هدف قرار دادهاند. در حال حاضر به نظر میرسد پیادهسازی راهکارهایی برای حذف رانت ارز چندنرخی و از بین بردن شکاف ارزی موجود باید فوریترین اولویت دولت جدید باشد. وقوع این پدیده یکی از مهمترین شروطی است که میتواند محرکی برای رشد اسمی سودآوری و ورود به یک دوره رونق در بورس تهران، بدون تحریک انتظارات تورمی باشد. در اولویت بعدی میتوان حذف قیمتگذاری دستوری را جای داد و در ادامه با کاهش ریسکهای سیاستگذاری و پیشبینیپذیر کردن سیاستها راه را برای سرمایهگذاران بورسی هموار کرد.

بعد از این اقدامات فوری، ضرورتهایی قرار دارد که لازم است در دستورکار دولت چهاردهم جای گیرد. بهبود روابط بینالملل و رفع تحریمها یکی از ضروریترین ضرورتهای اقتصاد ایران است. ضمن آنکه سیاستگذاران و تصمیمگیران اقتصادی کشور باید حتما به سمت حل معضل ناترازی انرژی که نیمی از سال فعالیت شرکتها را متوقف کرده و سودآوری آنها را به صورت مستقیم تحت تاثیر قرار دادهاند، حرکت کنند. باید توجه داشت هماهنگ شدن مطالبات بورس با فضای اقتصادی و به وجود آمدن همافزایی در این مسیر، میتوان با سرعت بالاتری به سمت حل مشکلات بازار سرمایه و حرکت بورس به سمت یک رونق پایدار حرکت کرد.